新個稅專項扣除細則來了 每年最高扣除15.44萬

2018-12-24 10:29:40 來源:中國經濟網

原標題:新個稅專項扣除細則來了 每年最高扣除15.44萬

征求意見結束1個多月后,《個人所得稅專項附加扣除暫行辦法》終于來了。

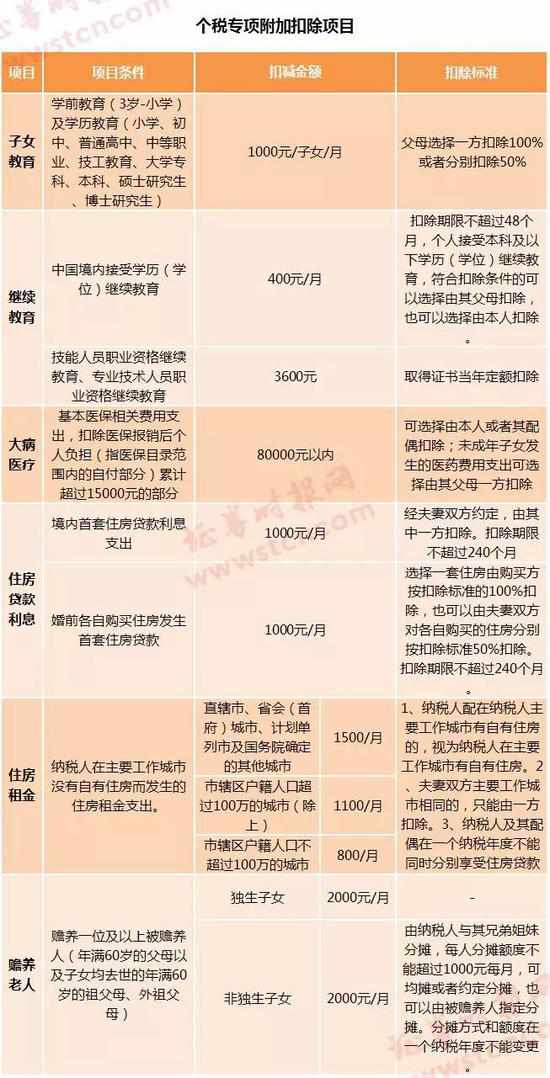

12月22日,《個人所得稅專項附加扣除暫行辦法》發布,根據《辦法》內容,個人所得稅專項附加扣除主要包含5大項:子女教育、繼續教育、大病醫療、住房貸款利息或住房租金、贍養老人。扣除辦法自2019年1月1日起實施。

和此前的征求意見稿相比,大病醫療及住房租金兩項扣除標準有所提高:

大病醫療:

扣除限額由6w提升至8w

住房租金:

直轄市、省會(首府)城市、計劃單列市及國務院確定的其他城市的由1200/月提升至1500/月

市轄區戶籍人口超過100萬的城市的由1000元/月提升至1100元/月

同時,國務院總理李克強日前簽署國務院令,公布修訂后的《中華人民共和國個人所得稅法實施條例》。

修改的主要內容包括:

加大對符合居民個人標準的境外人士稅收優惠力度,以更好吸引境外人才;

為支持鼓勵自主創業,對個體工商戶等經營主體在計算經營所得時給予家庭生計必要支出減除;

明確個人繳付符合國家規定的企業年金、職業年金,購買符合國家規定的商業健康保險、稅收遞延型商業養老保險的支出,以及國務院規定的其他項目可以依法扣除;

優化與專項附加扣除政策相關的納稅服務,明確工資、薪金所得可以由扣繳義務人在扣繳稅款時減除專項附加扣除,其他綜合所得在匯算清繳時減除專項附加扣除,納稅人可以委托扣繳義務人或者其他單位和個人辦理匯算清繳。

修訂后的個人所得稅法實施條例自2019年1月1日起與新個人所得稅法同步施行。

此外,12月19日,國家稅務總局發布了《關于全面實施新個人所得稅法若干征管銜接問題的公告》,公布了全面實施新個人所得稅法后個稅的扣繳計算方法,自2019年1月1日起實施。

5項專項附加扣除 兩項目額度有所提升

根據新修訂的個稅法,從2019年1月1日起,計算個稅應納稅所得額,在5000元基本減除費用扣除和“三險一金”等專項扣除外,還可享受子女教育、繼續教育、大病醫療、住房貸款利息或住房租金,以及贍養老人等專項附加扣除。

從今日發布的《個人所得稅專項附加扣除暫行辦法》來看,和此前的征求意見稿相比,大病醫療及住房租金兩項扣除標準有所提高:

大病醫療:

扣除限額由6w提升至8w

住房租金:

直轄市、省會(首府)城市、計劃單列市及國務院確定的其他城市的由1200/月提升至1500/月

市轄區戶籍人口超過100萬的城市的由1000元/月提升至1100元/月

具體扣除標準如下:

時報君粗略計算,按此標準,每年最高可扣除達到15.44萬元(2子女一年24000元,成人繼續教育8400元,大病醫療80000元,租房18000元,贍養老人24000元)。

以每年最高扣除標準計算,除去三險一金等其他扣除項后,年收入20萬元可少繳稅11480元,年收入若超過110萬元者,每年可少繳稅超6萬元。

居民個人實施預扣預繳個人所得稅 稅款多退少補

根據國家稅務總局公告,自2019年1月1題全面實施新個人所得稅法后,居民個人的工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得,將按照預扣預繳個人所得稅,年度預扣預繳納稅額與年度應納稅額不一致的,由居民個人于次年3月1日-6月30日向主管稅務機關辦理綜合所得年度匯算清繳,稅款多退少補。對于非居民則按月或者次代扣代繳個人所得稅。

1、居民個人預扣預繳方法

1

工資、薪金所得

按照累計預扣法計算預扣稅款,并按月辦理全員全額扣繳申報。

計算公式:

累計預扣預繳應納稅所得額

本期應預扣預繳稅額=(×預扣率-速算扣除數)-累計減免稅額-累計已預扣預繳稅額

累計預扣預繳應納稅所得額

=累計收入-累計免稅收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

其中:累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

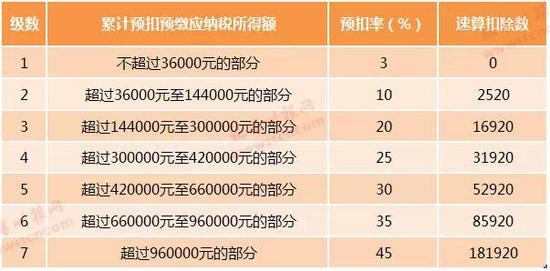

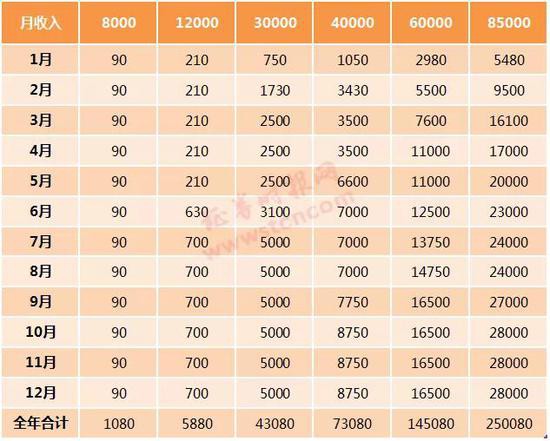

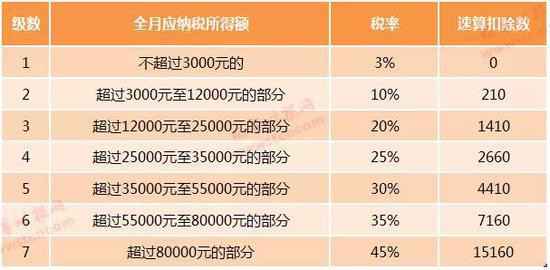

個人所得稅預扣率(適用居民個人工資、薪金所得)

2

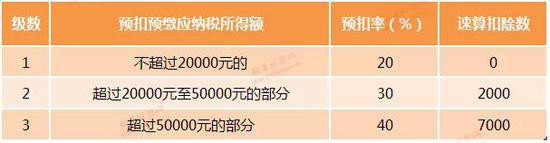

勞務報酬所得

按次或者按月預扣預繳個人所得稅。

計算公式:

預扣預繳應納稅所得額

勞務報酬所得應預扣預繳稅額=×預扣率-速算扣除數

預扣預繳應納稅所得額

=勞務報酬所得-減除費用

其中,每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按百分之二十計算。

個人所得稅預扣率(適用居民個人勞務報酬所得)

3

稿酬所得

按次或者按月預扣預繳個人所得稅。

計算公式:

預扣預繳應納稅所得額

應預扣預繳稅額=×20%

預扣預繳應納稅所得額

=稿酬所得-減除費用

其中,稿酬所得的收入額減按70%計算,每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按百分之二十計算。

4

特許權使用費所得

按次或者按月預扣預繳個人所得稅。

計算公式:

預扣預繳應納稅所得額

應預扣預繳稅額=×20%

預扣預繳應納稅所得額

=特許權使用費所得-減除費用

其中,每次收入不超過四千元的,減除費用按八百元計算;每次收入四千元以上的,減除費用按百分之二十計算。

2

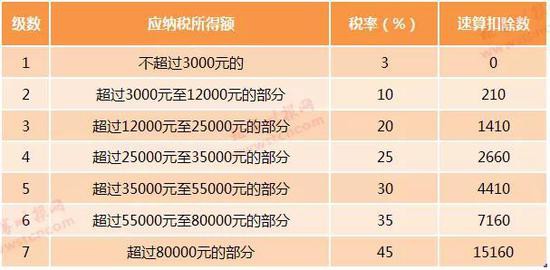

非居民個人的扣繳方法

非居民個人的工資、薪金所得,以每月收入額減除費用五千元后的余額為應納稅所得額;勞務報酬所得、稿酬所得、特許權使用費所得,以每次收入額為應納稅所得額。其中,勞務報酬所得、稿酬所得、特許權使用費所得以收入減除百分之二十的費用后的余額為收入額。稿酬所得的收入額減按百分之七十計算。

上述四項所得的應納稅額=應納稅所得額×稅率-速算扣除數

個人所得稅稅率表(適用非居民個人工資、薪金所得,勞務報酬所得,稿酬所得,特許權使用費所得)

11問11答

1、什么時候開始實施

明年(2019年)1月1日開始。

2、普通工薪族個稅怎么扣?

按照累計預扣法計算預扣稅款,并按月辦理全額扣繳申報

計算公式:

本期應預扣預繳稅額=(累計預扣預繳應納稅所得額×預扣率-速算扣除數)-累計減免稅額-累計已預扣預繳稅額

累計預扣預繳應納稅所得額=累計收入-累計免稅收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

其中:累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

看不懂?沒關系,時報君來解釋:

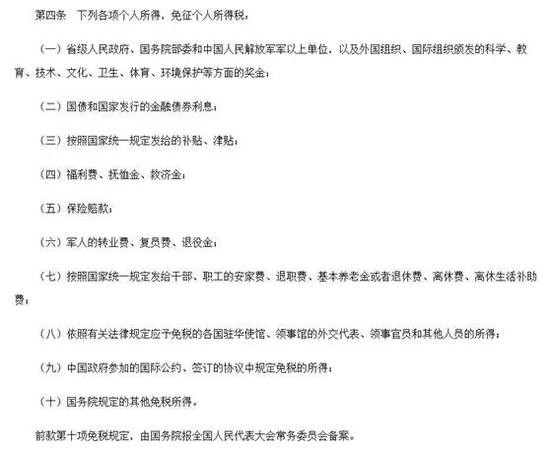

根據《中華人民共和國個人所得稅法》,免稅收入指的是:

減免稅是的是:

所以以上兩項對于大部分普通工薪階層來說都是用不上的,那么計算公式可以簡化為:

本期應預扣預繳稅額=(累計預扣預繳應納稅所得額×預扣率-速算扣除數) -累計已預扣預繳稅額

累計預扣預繳應納稅所得額=累計收入-累計減除費用-累計專項扣除-累計專項附加扣除-累計依法確定的其他扣除

其中:累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

因此,最終計算公式可以簡化為:

當月應繳稅額=[(累計收入-5000*n月-累計專項扣除-累計專項附加扣除-累計其他扣除)*預扣率-速算扣除數]-累計已預繳稅額

假設小明每月月薪為固定的30000元,沒有其他收入,專項扣除及其他扣除(三險一金、企業年金等)為5000/月,專項附加扣除為4900/月。

那么在1月,小明的累計預扣預繳應納稅所得額=30000-5000-5000-4900=15100元

1月小明應該預繳個稅=(15100*3%-0)-0=453元

2月,小明的累計預扣預繳應納稅所得額=(30000+30000)-(5000*2)-(5000+5000)-(4900+4900)=30200元

2月小明應該預繳個稅=(30200*3%-0)-453=453元

3月,小明的累計預扣預繳應納稅所得額=(30000+30000+30000)-(5000*3)-(5000+5000+5000)-(4900+4900+4900)=45300元

3月小明應該預繳個稅=(45300*10%-2520)-(453+453)=1104元

……

以此類推。

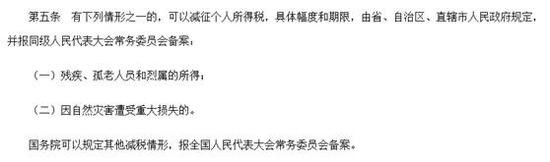

由于按照累計預扣法計算并預繳當月稅款,這使得固定月薪超過8000元/月(已扣除各類專項扣除項)時在每個月所繳稅款會有所不同,但固定年薪(扣除項目不變)每年所繳稅款相同。時報君按照每月除掉專項扣除、專項附加項目扣除等后月薪分別為8000元、12000元、30000元、40000元、60000元、85000元計算每月及全年所需繳納稅款,如下:

單位:元 注:此計算未包含年終獎等

3、年終獎扣稅怎么計算?

這要分幾種情況:

①2018年12月31日之前發放且在此之前當年(2018年)沒有使用過全年一次性獎金優惠政策。

全年一次性獎金除以12個月后的商數,通過以下月度稅率表查找適用稅率和速算扣除數。對于在取得年終一次性獎金的當月,個人工資收入低于5000元的,可以先從全年一次性獎金中減去“當月工資收入低于5000元的差額”,就其余額按上述辦法查找適用稅率和速算扣除數計算稅款。

②2018年12月31日之前發放但在此之前當年(2018年)已經使用過全年一次性獎金優惠政策。

不再適用全年一次性獎金計稅方法,應當并入當月工資薪金,合并計算個人所得稅。

③2018年12月31日以后發放。

待稅務總局進一步明確。

4、如果每月預繳個稅累計相加和年終應繳總個稅不同怎么辦?

由個人于次年3月1日至6月30日向主管稅務機關辦理綜合所得年度匯算清繳,稅款多退少補。

5、大病醫療專項附加扣款也是每月計算嗎?

不是,大病醫療專項附加款由納稅人辦理年度匯算清繳時,在80000元限額內據實扣除。

6、我在A地工作,租房,配偶在B地工作,有首套房貸款,我們兩人可以分別享受住房租金和住房貸款利息專項附加扣除嗎?

不可以,只能其中一人申報扣除。

7、我有一個2歲的小孩正在讀早教班,可以申報子女教育專項附加扣除嗎?

不可以,根據專項附加扣除辦法,學前教育指的是3歲—小學入學前階段。

8、我和配偶在婚前各自貸款購買首套住房,可以各自按照1000元/月額度申報專項附加扣除嗎?

不可以,按照《辦法》,可以選擇一套住房由購買方按扣除標準的100%扣除,也可以由夫妻雙方對各自購買的住房分別按扣除標準50%扣除。

9、我的首套住房貸款有30年,可以一直申報該項專項附加扣除嗎?

不可以,《辦法》規定扣除期限不超過240個月。

10、二套住房貸款可以申請住房貸款利息專項附加扣除嗎?

不可以

11、我有2個60歲以上老人贍養,每月贍養老人此項可以申報扣除的額度為?

2000/月

編輯: 陳晶

以上文章僅代表作者個人觀點,本網只是轉載,如涉及作品內容、版權、稿酬問題,請及時聯系我們。電話:029-63903870

以上文章僅代表作者個人觀點,本網只是轉載,如涉及作品內容、版權、稿酬問題,請及時聯系我們。電話:029-63903870